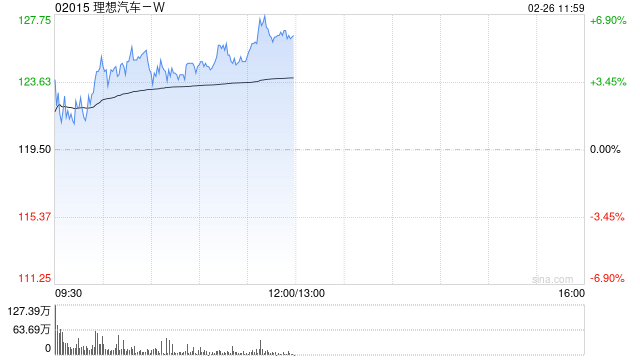

中金:维持理想汽车-W“跑赢行业”评级 升目标价至155港元

- 生活

- 2025-02-26 12:08:13

- 10

中金发布研报称,维持理想汽车-W(02015)“跑赢行业”评级,Non-GAAP口径下,维持24/25E盈利预测基本不变,引入26E175亿元盈利预测,升目标价至155港元,对应23x 25E P/E。据悉,公司首次发布纯电SUV i8图片,i8外观改动明显,初步释放股价压制因素。

中金主要观点如下:

对纯电业务不必悲观

此前纯电业务市场分歧主要聚焦外观和补能。i8首次亮相,外观相比MEGA有大量改动,市场悲观情绪有所缓解;该行判断i8将于年中左右发布,车型近期或有更多积极信息逐步释放。

MEGA上市后销量低于预期,近一年公司基于原有纯电积淀,进一步增强补能网络;理想超充站已建1862座,且1-2月布局加速,该行预计年中左右车型上市时可建成3-4千座超充站,超越特斯拉中国的补能网络密度,缓解消费者补能焦虑。高端纯电市场格局未定,公司产品力提升有望提振市场份额。

该行测算混动业务可保持稳健增长

此前市场分歧主要聚焦在增程销量和利润是否能维持。总量上,24年20-30万元混动渗透率仅16%(vs.纯电36%),仍有明显成长空间,该行预计20万元以上混动市场增速仍可超过新能源市场平均增速。

竞争格局上,此前公司也曾面临其他增程车型冲击,但公司智驾补齐后木桶车型优势确立,份额分化并不明显,理想仍维持20万元以上各区间份额前二;同时其他增程竞品规划发布节奏较晚,25年内难以对公司增程车型形成强冲击。

盈利上,竞争加剧导致以价换量或难以避免,但该行看好公司规模效应降本和供应商返利带来的正向盈利贡献。综合来看,该行认为增程业务作为公司基盘业务,盈利仍有望保持稳健增长。

看好智驾龙头车企的泛AI逻辑演绎

公司近期推送OTA7.0,实现全场景端到端推送,并通过智驾决策逻辑可视化,增强营销宣传,优化消费者体验;公司现金流、算力储备位居可比车企前列;同时该行判断现有Pro车型也有望搭载激光雷达,实现城市NOA功能标配,综合看该行认为公司智驾能力位居市场头部。此外,该行更看好公司泛AI布局,一方面公司近期战略上ALL

INAI,CEO李想本人于访谈中多次强调公司在基座模型的投入和领先优势。

另一方面,公司智驾基座模型采用端到端+VLM架构,并提及将向VLA架构演进,与近期Figure正式发布自研的端到端VLA通用具身智能模型Helix技术路径类似,该行看好公司在泛AI领域能力表现和估值提升机会。

风险提示:纯电销量不及预期,智能化进展不及预期。

有话要说...